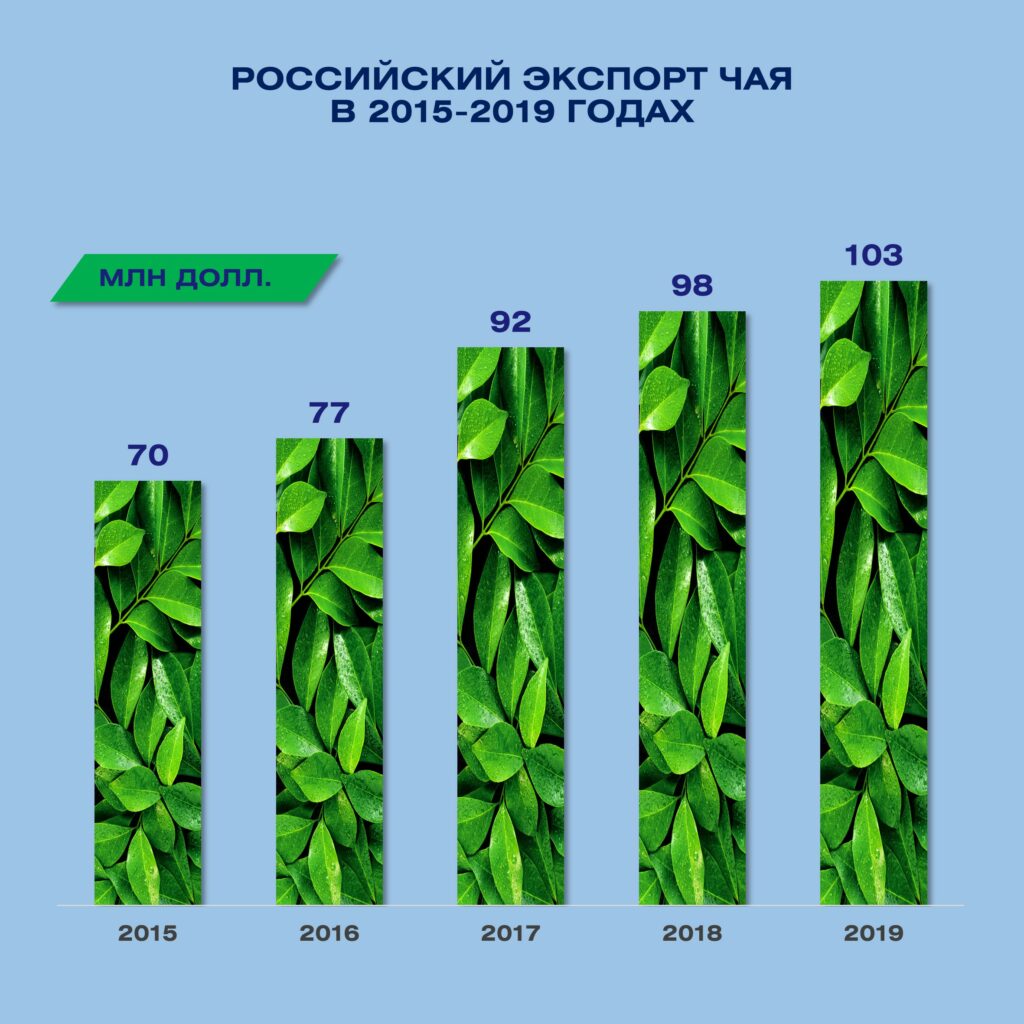

За 2016-2019 годы экспорт чая из России увеличился в физическом выражении на 58% до 20 тыс. тонн, а в стоимостном – на 47% до 103 млн долл. В том числе в течение 2019 года отгрузки за рубеж в денежном эквиваленте выросли на 5,1%. Около 85% экспорта приходилось на черный (ферментированный) и частично ферментированный чай, остальные 15% – зеленый (неферментированный) чай.

По мере насыщения внутреннего рынка российские производители все больше внимания уделяют развитию экспорта своей продукции. «Массовый сегмент чайного рынка в России практически на 100% покрывается за счет местной чаеразвесочной промышленности. Внутреннее потребление чая составляет около 140 тыс. тонн, в последние годы оно стагнировало с тенденцией к небольшому сокращению, но в настоящее время наблюдается подъем. Одновременно в последние пять лет мы отмечаем ежегодный прирост экспорта продукции, расфасованной в розничную упаковку», – рассказал «Агроэкспорту» гендиректор ассоциации «Росчайкофе» Рамаз Чантурия.

Мировой рынок чая

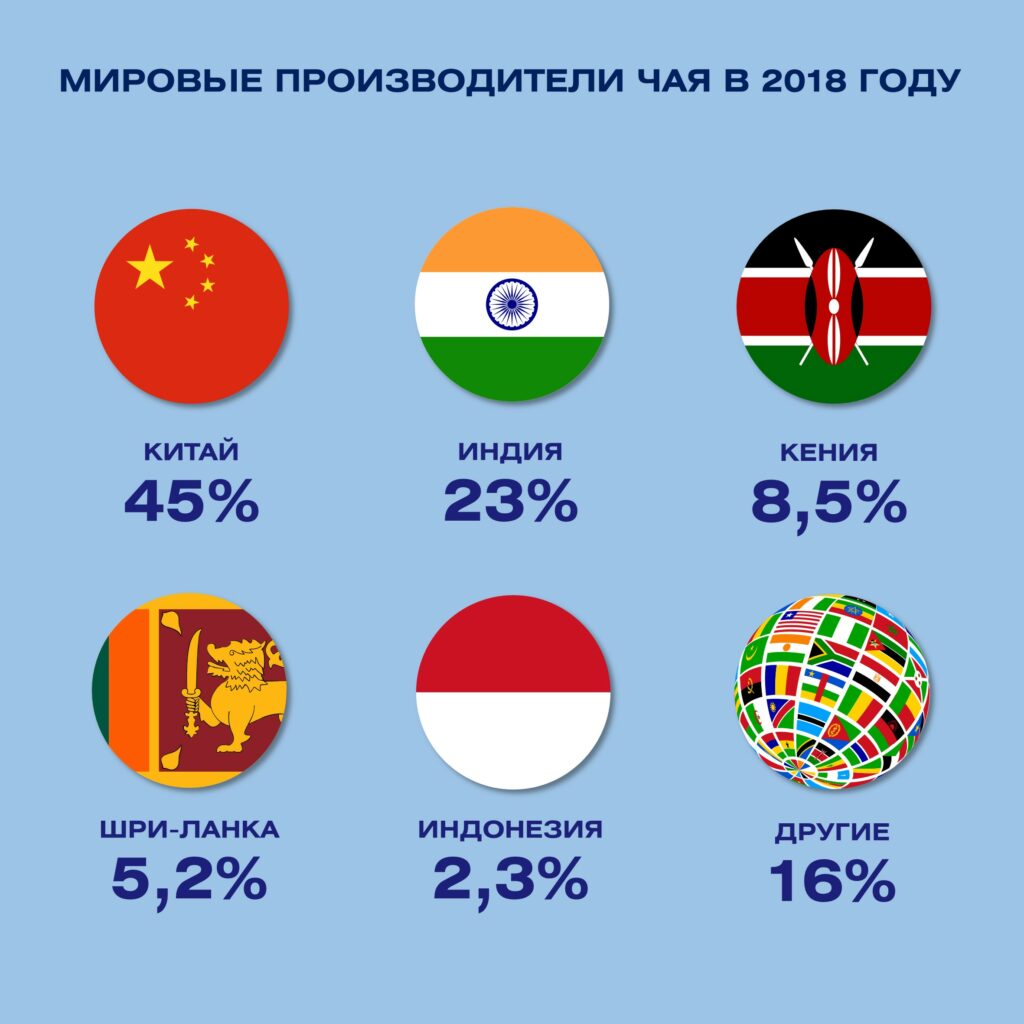

Чай является вторым по популярности напитком после воды. В мире насчитывается более тысячи видов чая, наиболее популярными из них являются белый, зеленый, черный и улун. За период с 2009 по 2018 год мировое производство чая увеличилось в 1,5 раза до 5,8 млн тонн. Крупнейшим производителем является Китай, на который приходится 45% всего глобального объема, за ним следуют Индия (23%), Кения (8,5%), Шри-Ланка (5,2%) и Индонезия (2,3%).

Рост мирового производства чая в последние годы обусловлен в первую очередь наращиванием его выпуска в Китае на фоне роста доходов населения, а также популяризации здорового питания и активного развития напитков на основе чая. Рост доходов и здоровый образ жизни способствуют увеличению потребления и в других странах Азии, Африки и Латинской Америки, благодаря чему в период с 2007 по 2016 год мировое потребление чая росло в среднем на 4,5% в год.

Более трети объема мирового производства чайного листа и чая идет на экспорт. В 2018 году мировой экспорт чая составил 7,8 млрд долл., что на 3,4% меньше показателя 2017 года, но на 42% больше уровня 2008-го. Еще 199 млн долл. приходились на экспорт мате, или парагвайского чая. Крупнейшими экспортерами чая являются ведущие его производители – Китай (1,8 млрд долл. в 2018 году), Кения (1,4 млрд долл.), Шри-Ланка (947 млн долл.) и Индия (763 млн долл.).

Согласно прогнозу ФАО, в ближайшие годы глобальное производство черного чая будет расти в среднем на 2,2% в год и превысит 4,4 млн тонн к 2027 году. Рост производства зеленого чая в мире будет выше и составит в среднем 7,5%, достигнув 3,65 млн тонн к 2027 году. Потребление черного чая будет ежегодно прирастать на 2,5% за рассматриваемый период, высокие среднегодовые темпы прогнозируются в Китае (+5,9%) и странах Африки – Руанде (+9%), Уганде (+5%), Кении (+4,4%), Ливии (+4,4%), Марокко (+4,2%), Малави (+4,2%). Среднегодовые темпы роста потребления в диапазоне 2-3,5% ожидаются в других производящих чайный лист странах – Шри-Ланке (+3,3%), Бангладеш (+3,1%), Индии (+2,2%), Вьетнаме (+2%). В западных странах потребление чая до 2027 году будет расти на незначительные 0,2% в год в связи с возрастающей конкуренцией с кофе и другими напитками.

Крупнейшими импортерами чая в 2018 году стали Пакистан (571 млн долл.), Россия (497 млн долл.) и США (487 млн долл.). Около 77% ввезенного в Россию объема пришлось на черный чай в первичных упаковках весом более 3 кг.

Российский потенциал

Работая на импортном сырье, российская чайная промышленность представляет собой успешный пример производства продукции с добавленной стоимостью, обладающей спросом на внешних рынках. «Благодаря масштабам производства российских предприятий и тому, что в цене российского продукта около 30% приходится на рублевую составляющую, российский чай конкурентоспособен за рубежом. Не только в странах ЕАЭС, но и практически во всех государствах постсоветского пространства доминируют российские компании. Спрос на продукцию российских производителей есть в Восточной Европе и на Ближнем Востоке», – отметил Чантурия.

В 2019 году российский чай поставлялся в 56 стран. Крупнейшими его покупателями стали Белоруссия, на которую пришлось 25% объема российского экспорта в стоимостном выражении (4,9 тыс. тонн на 25 млн долл.), а также Казахстан (4,3 тыс. тонн на 20 млн долл., 19%). За ними следуют Украина (2,3 тыс. тонн на 13 млн долл.), Киргизия (1,4 тыс. тонн на 5,7 млн долл.), Молдавия (0,8 тыс. тонн на 5,1 млн долл.) и Азербайджан (0,9 тыс. тонн на 4,2 млн долл.).

На седьмом месте среди крупнейших импортеров российского чая находится Польша — в прошлом году в эту страну было поставлено 800 тонн продукции на 3,6 млн долл. «Польша является привлекательным рынком, остальные страны Восточной Европы также находятся в зоне интереса, – подчеркнул Чантурия. – Мы привозим чай из сырья разных стран-производителей, но за счет того, что часть операций производится на территории России и соответственно есть рублевая составляющая, мы получаем неплохую цену конечного продукта. Поэтому для Восточной Европы наша продукция пользуется спросом, так как при высоком качестве она сравнительно дешевле».

Также в топ-10 стран-покупателей входят Катар (3,4 млн долл.), Израиль (3 млн долл.), Латвия (2,6 млн долл.). «Наши компании довольно активно работают на Ближнем Востоке. Кроме того, как это ни странно может показаться, мы считаем достаточно перспективным направлением Китай. Дело в том, что китайский рынок очень емкий, и там есть много китайских сортов чая, но нет цейлонских, индийских, кенийских и многих других, которые обладают другим вкусом и другие свойствами. Безусловно, речь здесь прежде всего идет не о чистых чаях, а о продуктах с различными компонентами, которых нет в Китае, но есть в России, – это чаи с добавками различных ягод, фруктов, трав», – пояснил Чантурия. В 2019 году Россия поставила в Китай 65 тонн чая стоимостью 556 тыс. долл.

По итогам 2020 года, по оценке Федерального центра «Агроэкспорт», экспорт чая из России может вырасти на 10%. Однако реализация прогноза во многом будет зависеть от развития ситуации с коронавирусом в мире и его влияния на спрос и логистические цепочки поставок.